共有名義不動産の固定資産税、親族間で揉めた理由

目次

共有名義の不動産でトラブルになりやすいのが、固定資産税の支払いです。

共有名義不動産の場合、「誰が固定資産税を払うのか」「税額はいくらになるのか」など、あまり知られていないことがたくさんあるからです。

共有者間で納税について認識を揃えておかないと、払わない共有者が出たり、知らないうちに滞納したりといったトラブルが起こってしまいます。

そこでこの記事では、固定資産税の支払いについて税理士が分かりやすく解説します。

共有名義不動産の固定資産税は誰が払う?

共有名義不動産の固定資産税は、共有者全員で負担するのが原則です。

固定資産税とは、固定資産(土地や建物)の所有者が市町村に納める税金のことです。固定資産を相続して所有者となったら、共有名義であっても固定資産税を納めなければいけません。

共有名義不動産に関する費用は、持分割合に応じて負担するよう民法で定められています。(民法第253条第1項)

つまり、固定資産税も持分割合に応じて負担義務があるということです。

しかし、共有名義不動産の固定資産税は連帯納付とも定められています。(地方税法第10条の2第1項)連帯納付とは、連帯して固定資産税の全額を納めることです。

どういうことなのか具体例を見てみましょう。

共有者がAとBの2人、持分割合が1/2ずつだった場合、AとBはそれぞれ1/2ずつ固定資産税を負担しなければいけません。

しかし、Bが払わなかった場合、AはBの負担分も肩代わりして支払わなければいけないのです。この逆も同じで、Aが払わなければBが肩代わりして、不動産全体の固定資産税を納める義務があります。

これが、連帯して納付する義務です。

仮に持分割合が、少なかったとしても、共有名義人として名前がある以上、固定資産税の連帯納付者となるので注意しましょう。

固定資産税の納付書は代表者宛てに届く

共有名義不動産の固定資産税は、各共有者が個別に納めることはできません。代表者宛に納付書が送付され、代表者がまとめて納めます。

そのため、まずは納付書を受け取る代表者を決めなければいけません。

相続により共有となった場合、市町村より法定相続人に「相続人代表者指定届」が送られてきます。固定資産税に関する代表者を決め、相続人代表者指定届を市町村に返送すれば代表者を指定できます。

代表者はあくまで、固定資産税納付書の送付先です。代表者になったからといって代表者のみが納税義務を負うものではありません。また、相続人代表者指定届を提出しなかったとしても罰則はありません。

ただし、届出をしない場合は自治体側が代表者を指定し、納付書を送付します。

自治体によって、代表者の選定方法は異なりますが、一般的には被相続人との関係、持分割合の多さ、市町村に居住しているかなどの基準で決められることが多いです。

「代表者が誰になっているのか分からない」という場合は、都税事務所や市町村役場に問い合わせし、課税台帳を確認してみましょう。代表者は課税台帳に記載されています。

また、代表者の変更も可能です。手続き方法は自治体により異なりますが、一般的には代表者変更届などを提出します。

【実例】親族間で起きた税金をめぐるトラブル

共有名義不動産の固定資産税をめぐっては、「ルールは知っているつもりだったのに、なぜか自分だけ損をした」

という相談が後を絶ちません。

ここでは、実際に多い3つのトラブル事例を紹介します。

トラブル事例① 固定資産税を払わない共有者がいる

相続で兄弟3人の共有名義になった実家。

固定資産税の納付書は、代表者である長男のもとに届いていました。

長男は「払わないと面倒になる」と考え、毎年いったん全額を立て替えて納付していました。

しかし、他の共有者に負担分を請求すると返ってきたのは、

- 「今はお金がない」

- 「住んでない家の税金まで払えない」

- 「そのうち売るならいいでしょ」

という反応。

結局、払う人と払わない人が固定化し、立て替えた金額は数年で数十万円に膨らんでいました。

このケースでは、立て替えた共有者には求償権(立替金を請求できる権利)があります。

ただし、「そのうち返してもらえばいい」と何もせず放置していると、10年以上で時効が成立し、請求できなくなる点が見落とされがちです。

トラブル事例② 代表者が納付書に気づかず未払いに

別の相談では、共有者の一人が「代表者」に指定されていたものの、

- 郵便物をほとんど確認していなかった

- 空き家なので税金の意識が薄れていた

という理由で、固定資産税の納付書を見落としていたケースがありました。

結果、

- 未納状態が続く

- 延滞金が発生

- 突然、督促状が届く

ここで初めて、他の共有者も事態を知ることになります。

「みんなで払うものだから自分だけの責任じゃない」という意識があっても、実務上の連絡はすべて代表者に集中します。

代表者になった人ほど、固定資産税の管理を軽視するとリスクが高くなります。

トラブル事例③ 連絡先不明で請求できない共有者がいる

最も厄介なのがこのケースです。

相続時は連絡が取れていた共有者が、

- 引っ越し

- 結婚・離婚

- 海外転居

などを経て、連絡先が分からなくなることがあります。

固定資産税は毎年発生するため、残った共有者がやむなく立て替え続ける状態に。

「払ってほしい」と思っても、

- 電話がつながらない

- 住所も分からない

- 話し合いができない

結果、請求自体ができず、負担だけが一部の共有者に偏ることになります。

このような場合でも、法律上は求償権を行使することが可能ですが、

- 連絡先の調査

- 内容証明郵便の送付

- 訴訟手続き

など、時間と費用がかかるのが現実です。

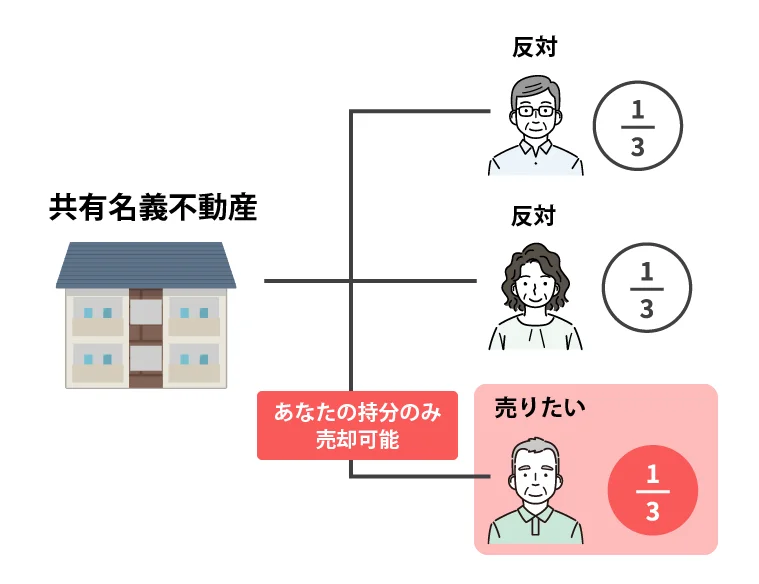

共有名義不動産の固定資産税を負担したくない場合

共有名義不動産の固定資産税を負担したくない場合、共有状態を解消するのが、問題を根本解決する方法です。

共有状態を解消する方法としては、以下の二つがあります。

- 共有者に自分の持分を買い取ってもらう

- 第三者に自分の持分を売却する

共有者に自分の持分を買い取ってもらう

あなたが持っている不動産の一部(あなたの共有持分)を、一緒に共有している他の人に買い取ってもらう方法です。

仮に、2人の共有名義の場合、どちらか一方が相手の持分を買い取ることで、単独名義になるというメリットもあります。

ただし、持分を買い取る側に、資金力があることが前提となります。実際には、金額面で双方の折り合いが付かずに、話しが成立しないケースが少なくありません。

第三者に自分の持分を売却する

あなたが持っている共有持分を、全く関係のない第三者に売る方法です。例えば、不動産投資家や専門の買取業者に売却する、といったケースが考えられます。

共有持分の売却には、他の共有者の同意は必要ありません。(民法第206条)そのため、シンプルな手続きで共有状態を解消できるというメリットがあります。

ただし、不動産の持分だけを欲しがる第三者は多くありません。そのため、市場価値よりもかなり安価になる可能性が高いです。

共有持分を第三者に高く売るには、共有持分専門の不動産会社に依頼するのがおすすめです。

固定資産税を滞納するとどうなる?

共有名義不動産の固定資産税は共有者全員に支払い義務があるため、代表者が支払わなければ市町村は他の共有者に請求します。

固定資産税を滞納するとどのようなリスクがあるかも含め、流れを把握しておきましょう。

督促状が届く

固定資産税を滞納すると、督促状が届きます。

法律では「納期限から20日以内に督促状を発しなければならない」とされており、「督促状を発した日から起算して10日を経過した日までに完納しないときは財産を差し押さえなければならない」と定められています。(地方税法第329条、地方税法第331条)

共有名義不動産の場合、代表者だけでなく他の共有者の財産も差し押さえ対象なので注意しなければいけません。

ただし、不注意で期日を過ぎている場合や、納税できない事情を抱えている場合もあります。

これらを考慮し、差し押さえの前に納税の催告(文書や電話、訪問などで)が行われます。

それでも滞納を続けると税務調査が行われ、その結果、課税対象である不動産が差し押さえられます。

延滞金が発生する

固定資産税滞納のリスクは差し押さえだけではありません。

納期限の次の日から延滞金が発生します。

支払い額は滞納した日数によって増えていき、納期限から1ヶ月を過ぎたタイミングで延滞金の割合が高くなるため、早めの対応が大切です。

【共有者とトラブル中でもOK】共有持分の売却相談はこちら ≫

固定資産税の納付方法

固定資産税の納付には、現金払い・口座振替・ペイジー・クレジットカードなど6つの方法がありますが、共有名義不動産の場合は領収書が発行される現金払いがおすすめです。

なぜなら、共有名義不動産の場合は代表者が一旦立て替え、他の共有者に後で請求するのが一般的だからです。

現金払いの場合、納付書を持って以下の方法で納付しましょう。

- 各市町村役場の窓口(東京23区は都税事務所)

- 金融機関または郵便局の窓口

- コンビニエンスストア

いずれの場合も手数料はかからず、その場で領収書を受け取れます。

コンビニエンスストアでの支払いは合計金額が30万円まで、バーコード付きの納付書のみという注意点がありますので気をつけましょう。

固定資産税の納付時期

固定資産税の納付は、年4回の分割方式が一般的です。1年を4回の期に分け、それぞれの納付期限内に支払います。

納付書が届くタイミングや一般的な納付スケジュールは以下のようになります。

- 4月~6月:納税通知書と振込用紙が郵送で到着

- 6月:第一期分の納付

- 9月:第二期分の納付

- 12月:第三期分の納付

- 翌年2月:第四期分の納付

ただし、自治体によって納付期限が若干異なる場合もあるので注意しましょう。

また、4回に分割せず一括納付も可能です。一括納付の場合、納付期限は分割納付の第一期分と同じです。

【完全無料】共有者とのトラブル相談受付中

共有名義不動産の場合、固定資産税納付書は代表者宛てに届きますが、固定資産税は共有者全員で負担しなければいけません。

共有者間での意思疎通や支払いに問題がなければ良いですが、固定資産税を払わない共有者がいるなどのトラブルもあります。

センチュリー21中央プロパティーは、共有持分の売却をサポートする不動産会社です。

- 「住んでいない家の固定資産税を払いたくない」

- 「固定資産税を払ってくれない共有者がいる」

など、共有名義の固定資産税でお悩みの方は、ご相談ください。

【共有者とトラブル中でもOK】共有持分の売却相談はこちら ≫

共有者とのトラブル、相続した不動産にお悩みの方は、ぜひ当社の無料相談窓口をご利用ください!

「まずは査定額を知りたい」という方は、以下の無料査定フォームをご利用ください。

共有名義不動産の固定資産税でよくあるご質問

Q.自分が固定資産税を全額払っている場合の注意点はありますか?

A.あなたが固定資産税を支払ったエビデンスを必ず残しておくことが重要です。

固定資産税全額を納付した共有者は、他の共有者に対して、持分割合に応じた負担額の求償を請求することが出来ます。その際、あなたが全額支払ったというエビデンスが必要になります。

Q. 自分の持分(例えば1/3)の分だけを個別に納付することはできますか?

A. 原則としてできません。

自治体は共有者ごとに納付書を分けることはせず、共有者の中から代表者1名を選んで、その人に「全額分」の納付書を送ります。

これは、地方税法により共有者全員が「連帯納税義務」を負っているためです。誰か一人が代表して全額を支払い、後から共有者間で精算するのが一般的なルールとなっています。

Q. 納税通知書が届く「代表者」はどのように決まるのですか?

A. 自治体が一定の優先順位で決定します。

自治体によって細かな基準は異なりますが、一般的には以下の優先順位で選ばれることが多いです。

- その市区町村に居住している人

- 不動産の持分割合(所有権)が多い人

- 登記簿に記載されている順番が早い人

もし代表者を変更したい場合は、共有者全員の同意を得た上で、役所に「共有代表者変更届」を提出することで変更が可能です。

Q. 共有者の一人が支払いを拒否した場合、私に請求が来ますか?

A. はい、請求が来る可能性があります。

「連帯納税義務」があるため、自治体は持分割合に関係なく、「取れる人から全額取る」ことができます。

たとえ自分の持分が10%であっても、他の共有者が滞納すれば、あなたに全額の支払いが求められるリスクがあります。支払いに応じない共有者がいる場合は、ひとまず代表者が肩代わりした上で、法律上の権利(求償権)に基づいて後から請求することになります。

共有者とのトラブル、相続した不動産にお悩みの方は、ぜひ当社の無料相談窓口をご利用ください!

「まずは査定額を知りたい」という方は、以下の無料査定フォームをご利用ください。

この記事の監修者

税理士

ワールド法律会計事務所 代表

東京税理士会 日本橋支部所属登録番号 117651

ワールド法律会計事務所の代表を務める、相続税のスペシャリスト。特に共有持分の相続案件で多く相談される相続税が得意分野。

生前贈与や親族間の不動産売買など、多岐にわたる相続対策にも豊富な経験と実績を持つ。税務の専門知識と実践的なアドバイスで、複雑な税金問題をサポート。