共有不動産をスムーズに売却する方法とは?トラブル回避のコツも解説

共有不動産をスムーズに売却する方法とは?トラブル回避のコツも解説

目次

共有不動産の売却は共有者全員の同意手続きが必要なため、トラブルが発生しやすいです。本記事では、共有不動産をスムーズに売却するための具体的な手順と注意点を解説します。当事者間の意見の対立やトラブルを回避する方法、専門家活用ポイントなどを紹介します。

共有不動産とは?

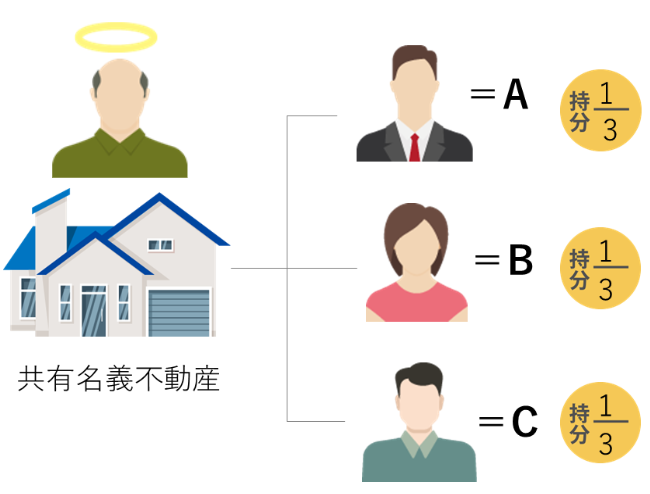

共有不動産とは、1つの不動産を複数人で所有している不動産です。正式には、共有名義不動産と呼ばれます。

例えば、住宅ローン控除や売却時の特別控除を二重に受けられるという理由から、不動産を購入する際に夫婦の共有名義にしているケースも少なくありません。

また、不動産の相続が発生した場合は、誰が代表して相続するのか決まっていない、売却に適した状況ではないなどの理由から、相続人の共有名義にしているケースも見られます。

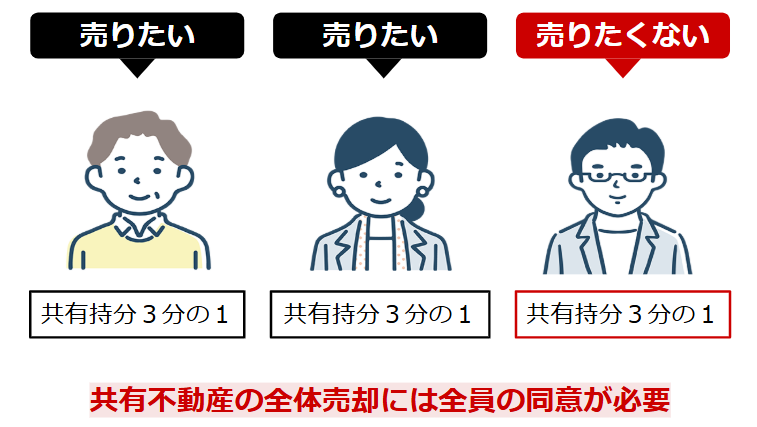

共有不動産の売却には共有者全員の同意が必要

1つの不動産を複数人で所有している場合、共有者全員の同意を得なければ不動産を売却できないので注意が必要です。

例えば、兄弟3人で実家を相続したとします。2人は売却に賛成していても、1人が売却に反対すれば、共有名義の不動産を売却することはできません。

共有不動産を売却する人が急増している理由

共有不動産の売却を考える人が増えている背景に、共有者とのトラブル増加があります。例えば、共有不動産のトラブルには、以下のようなものがあります。

- 一人の共有者が住み続けていて権利を活かせない

- 売却に反対する共有者がいて売却できない

- 自分は住んでいないのに税金だけ払わされている

- 共有者が多すぎてどうしたら良いかわからない

共有名義不動産を所有するきっかけとして、最も多いのは相続です。

不動産の相続は、現金とは違って平等な分割が難しい傾向にあります。そのため、相続人全員で遺産の分割方法を協議する場で、「とりあえず共有名義」にして不動産を相続してしまうのです。

共有名義で相続した場合も、共有者全員で仲良く不動産や土地を活用するケースは稀で、ほとんどは誰か一人の共有者が不動産を独占して活用していることが多いです。

そうなると、他の共有者は自分の権利を活かせないことに不満を感じ始めます。加えて、建物の修繕費や固定資産税は、持分割合に応じて按分する必要があります。

自分が使っていない不動産にも関わらず、維持費のみが掛かり続ける点も、不満に感じるポイントです。

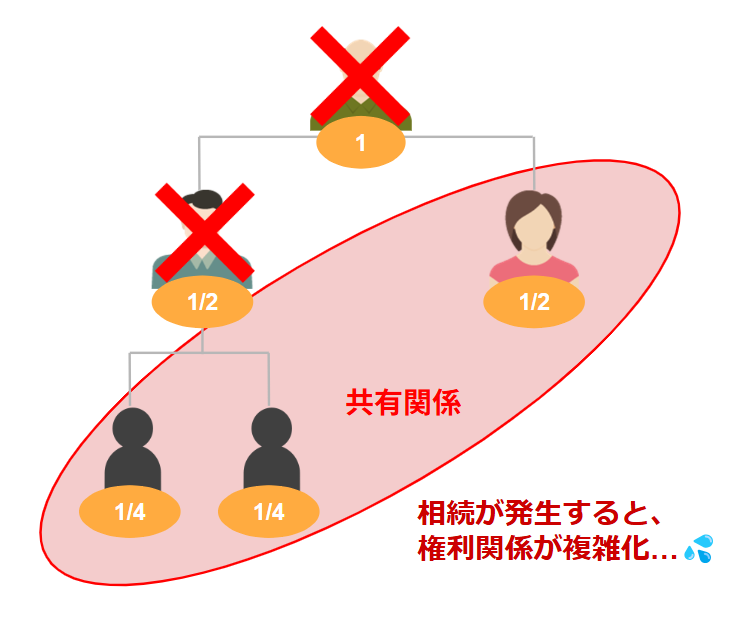

自分の子や孫もトラブルに巻き込むリスクがある

何よりも、共有名義不動産の怖い点は、共有者に相続が発生するたびに、共有者が増え続ける点です。

最初は、兄弟2人で所有していた共有不動産が、自身の相続が発生すれば、自分の兄弟と自分の子が共有関係になる可能性があるのです。

相続人が増え、権利関係が複雑になると、さらにトラブルが発生しやすくなります。

このような理由から、共有名義不動産を売却する人が急増しています。

共有名義不動産を売却する方法

共有名義不動産は、売却できないと言われますが、以下の方法で売却することが可能です。

共有名義不動産を売却する方法は、大きく以下の3つです。

- 共有者全員の同意を得て不動産全体を売却する

- 自分の持分のみを売却する

- 土地を分筆して単独名義にする

1.共有者全員の同意を得て不動産全体を売却する

共有者全員が売却に同意している場合は、全体売却を検討しましょう。

この方法は、最も高く共有名義不動産を売却できる方法です。

ただし、共有者の中に売却を反対する者がいる場合や共有者が多すぎて、全員の意思確認ができない場合は、この方法は難しいです。

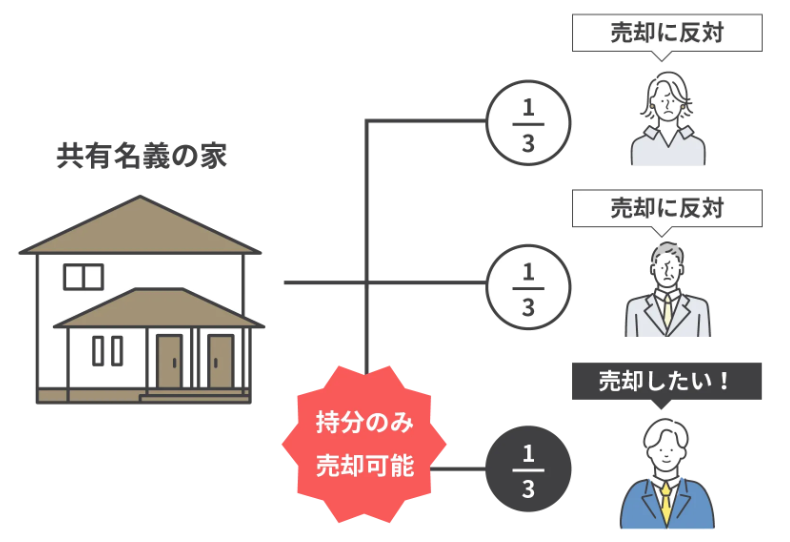

2.自分の持分のみを売却する

共有名義不動産のうち、自己持分のみであれば、他の共有者の同意なしで売却することが可能です。

持分とは、共有不動産に占めている自分の権利の割合のことを指します。例えば、兄弟3人で実家を相続した場合、3分の1ずつ持分を所有していることになります。

この持分については、他の共有者の同意を得ることなく自由に売却することが可能です。(民法第206条)

ただし、①で紹介した不動産の全体売却よりも、大幅に売却価格が安くなる点に注意が必要です。

あなたの持分はいくら?共有持分に特化した無料査定サービスはこちら ≫

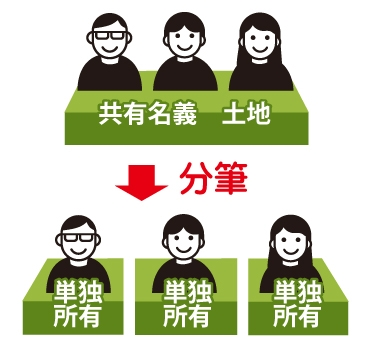

3.土地を分筆して単独名義にする

共有名義の不動産が、土地の場合は分筆することも検討しましょう。

共有名義の土地における分筆とは、複数人で所有していた土地を分け、単独名義で登記し直すことを指します。

分筆した後の土地は各自の単独名義の土地となることから、自由に売却できるだけでなく、共有持分として売却するよりも高く売却できる可能性が高いと言えるでしょう。

しかし、この方法を選択できるのは、共有名義の不動産が土地の場合に限られる点に注意が必要です。

また、いびつな形の土地や土地が小さい場合、分筆したことによって不動産の価値が下がるケースもあるので注意しなければなりません。

共有不動産売却のトラブルを避けるには?

共有名義の不動産の売却に関するトラブルを避けるには、当事者だけではなく専門家の力をうまく借りることが大切です。

共有不動産の売却で、何かしらお悩みを抱えている場合、ほとんどのケースで当事者同士での解決は困難です。「不動産の活用方針をめぐって意見が割れている」「そもそも共有者が多すぎてどう話しを進めたらよいかわからない」このようなケースでは、無理に当事者同士で話し合いを進めようとせず、共有名義不動産に詳しい不動産会社に相談するのが賢明です。

また、法律上は共有者の同意なしで、持分を売却できるとは言え、「売却した後に他の共有者とトラブルにならないだろうか…」とご不安に思う方も多いでしょう。

共有名義不動産に詳しい不動産会社であれば、トラブルなく持分を売却するためのノウハウや共有者とのトラブル解決について、サポートを受けることができます。

また、共有名義不動産を売却する際の税金や確定申告についても、専門的なアドバイスを貰えるため安心です。

共有持分の買取業者とのトラブルに注意

共有不動産を売却することに決まった場合、買取業者に買取を依頼する、あるいは仲介業者に仲介を依頼して購入希望者を探すといういずれかの方法を選択することになります。

仲介の場合、購入希望者が現れるのに時間がかかる可能性があります。そのため、速やかに共有不動産を現金化したいと考えている人には、買取業者がおすすめです。

買取業者に依頼した場合は、買取業者がすぐに買い取ってくれるため、現金化までの時間を短縮できるというメリットが得られます。

しかし、買取業者は、不動産を安く買い取って高く売却することによって利益を得ているため、相場よりも買取価格が低いのが一般的です。実際に共有持分の買取業者では、以下のようなトラブルが起きる可能性があります。

- 買取価格が相場よりも著しく低い

- 査定額の根拠が薄く、納得できない

- 担当者の専門性が低く、不動産取引を任せるのが不安

- 売却後、買取業者と共有者がトラブルになる

全ての買取業者が危険というわけではありませんが、悪質な買取業者に依頼した場合には損失を被ってしまうので注意しましょう。

買取業者が持分を買い取る目的は、安く買い取って高く転売するためです。買取業者の言いなりにならないために、自身の不動産や持分の相場がいくらか把握しておくと良いでしょう。

また、共有持分を高く売りたい場合は、買取業者よりも仲介業者を選ぶのも一つの方法です。仲介業者は、高く買ってくれる購入希望者と売りたい人をマッチングさせてくれます。

あなたの持分はいくら?共有持分に特化した無料査定サービスはこちら ≫

共有持分を売却した後の注意点

共有持分を売却した後は、以下のようなリスクがあることを、事前に理解しておくことが大切です。

持分の売却・買取の交渉が発生する

共有持分を購入した買取業者などが、共有者に対して持分の売却や買取交渉を行う可能性があります。この場合、提示された金額に納得できれば売却を検討するのも一つの手です。

また、逆に自分が相手の持分を買い取って、完全な所有権を得る方法もあります。金額交渉は可能なので、希望額を提示して相手に検討してもらうことが大切です。

ただし、不動産会社は低価格で買い取ろうとする傾向があるため、納得できない条件には妥協しないよう注意が必要です。

持分の購入者による物件の使用

共有不動産の持分が第三者に売却されると、新たな所有者にはその物件に出入りする権利が発生します。

場合によっては購入者が敷地内に入ってきて、物件の使用を始めることもあります。不動産を活用する権利があるとは言え、見知らぬ人が急に共有者になるのは、トラブルの火種になり得ます。

逆に、持分の購入者が勝手に不動産を使用している場合、賃料を請求できる可能性があります。

家賃請求や税金負担の問題

自分が共有不動産に住んでいる場合などは、持分の購入者から家賃分配の請求を受ける可能性があります。

また、法律上、共有名義不動産の固定資産税は、持分割合に応じて負担する必要があります。

今まで請求されなかった家賃や固定資産税を請求される可能性がありますが、これは法律上の決まりですので、持分割合に応じて支払うのが原則となります。

共有物分割請求のリスク

買取交渉が折り合わない場合、業者が「共有物分割請求」を提訴してくる可能性があります。この請求では、共有不動産を持分割合に応じて分割する手続きを進めます。

話し合いで解決できない場合、裁判(共有物分割訴訟)に発展することもあります。裁判では、物件の分割方法を裁判所が決定し、代償金を支払うか、強制的に物件を売却して現金で分配するケースが多いです。

このような場合は、早めに共有不動産に詳しい専門家に相談し対応方法についてアドバイスを貰いましょう。

共有名義不動産売却のよくある質問

Q.共有名義の不動産は全員の同意が必要ですか?

回答:

共有名義不動産を全体売却する場合は、共有者全員の同意が必要です。

Q.共有者が売却に反対している場合、どうすればよいですか?

回答:

まずは当事者同士で話し合いをすることが理想ですが、難しい場合は、専門家に相談の上、自己持分のみを売却する方法がおすすめです。

Q.共有持分の売却に他の共有者の同意は必要ですか?

回答:

不要です。自己持分の売却は、自分の意思のみで可能です。(民法第206条)

Q.共有名義の不動産を売却するときの税金はどうなりますか?

回答:

共有名義不動産や共有持分を売却し利益がでた場合、譲渡所得税がかかります。詳しくは、以下の記事で解説しています。

Q.他の共有者が行方不明の場合でも売却できますか?

回答:

共有持分のみであれば、行方不明の共有者がいる場合も売却可能です。

Q.他の共有者が物件に住んでいても売却できますか?

回答:

他の共有者が居住中でも、共有持分の売却は可能です。

Q.他の所有者に共有持分を売却されたらどうしたら良いですか?

回答:

共有持分の買取業者や第三者が持分を取得している場合、権利関係が複雑になっている可能性があります。場合によっては、共有物分割請求訴訟を起こされる可能性があります。

早めに共有名義不動産に詳しい不動産会社に相談しましょう。

Q.売却代金の分配はどのように決定しますか?

回答:

原則、持分割合に応じて按分します。共有者間で揉めないように、売却前に取り決めをしておくのが良いでしょう。

Q.共有名義の不動産の売却を進める際、必要な書類は何ですか?

回答:

以下の書類が一般的には、必要です。

- 登記済み権利証

- 土地測量図及び境界確認書(土地の場合)

- 共有者全員の身分証明書と住民票

- 共有者全員の印鑑・印鑑登録証明書

Q.共有名義不動産を売却する際の注意点を教えてください。

回答:

共有名義不動産を売却する場合、共有者と慎重に連携する必要があります。

途中で、共有者間で意見が割れたり、売却代金の分配を巡ってトラブルになる可能性があります。

共有不動産や共有持分の売却に詳しい不動産会社に、売却を仲介してもらうと良いでしょう。

Q.離婚前に共有持分を売却することはできますか?

回答:

可能ではありますが、トラブルになりやすいことからおすすめではありません。

離婚前に共有持分を売却できるかどうかは、住宅ローンの残債や離婚協議の進捗によっても異なるため、一度ご相談ください。

共有不動産の売却は専門家に相談しよう

- 不仲なので話し合いができない

- 一人の共有者が勝手に住み続けている

- 断固として売却しない共有者がいる

- 全て自分の物だと主張する者がいる

- 家賃収入の分配金が不透明で納得できない

- 私は住んでいないのに税金を払わされている

- 何年も相続手続きが進まない

このようなトラブルがある場合は、自己の持分のみを売却し、共有関係から離脱することをお勧めします。

トラブルを回避しながら共有不動産を売却するには、信頼できる不動産会社のサポートが不可欠です。共有不動産を売却するなら仲介専門の中央プロパティーにご相談ください。

この記事の監修者

代表取締役 /

宅地建物取引士

CENTURY21中央プロパティー代表取締役。静岡県出身。宅地建物取引士。都内金融機関、不動産会社を経て2011年に株式会社中央プロパティーを設立。共有持分を始めとした相続トラブル・空き家問題の解決と不動産売買の専門家。主な著書に「[図解]実家の相続、今からトラブルなく準備する方法を不動産相続のプロがやさしく解説します!」などがある。