共有持分を相続するリスクとは?トラブルを避け現金化する4つの解決方法

親が亡くなり、実家や土地を兄弟姉妹などの親族と「共有名義」で相続し、共有持分を所有することになったものの、どのように扱うべきか悩んでいませんか?

共有持分は、単独所有とは異なり自由な活用が難しく、そのまま所有・放置していると将来的に親族間のトラブルや金銭的な負担を招く火種となりかねません。

この記事では、共有持分を相続した際の基本的なルールから、放置するリスク、そして円満に解決・現金化するための4つの選択肢について専門的な視点で解説します。

そもそも「共有持分」の相続とは?

共有持分とは、「一つの不動産を複数人の共有名義で所有する際、各共有者がその不動産に対して持つ所有権の割合」を指します。(例:2分の1や3分の1など)

共有持分の相続とは、「1つの不動産に対する所有権の割合を相続する」ことです。

共有持分の相続の代表的なパターンは、大きく分けて次の2つです。

- 単独名義の不動産を兄弟で相続する場合

- すでに共有名義の不動産の持分を相続する場合場合

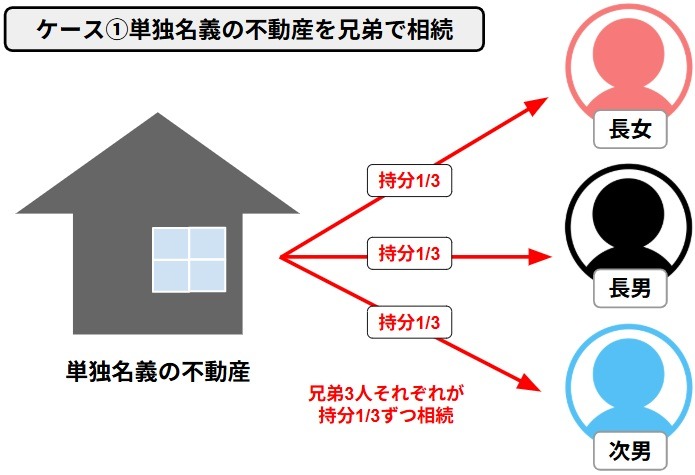

①:単独名義の不動産を兄弟で相続する場合

もともと親が一人で所有していた不動産を、複数の子供で分け合うケースです。

例えば、父が亡くなり、相続人が長男と次男の2人である場合、遺産分割協議が整うまでは各々2分の1ずつの権利を持つ「共有状態」となります。

そのまま相続登記を行うと、一つの土地に対して兄弟がそれぞれ持分を持つことになります。

この状態は将来的に売却や建て替えを行う際、共有者全員の同意が必要になるため、トラブルの火種になりやすいことが特徴です。

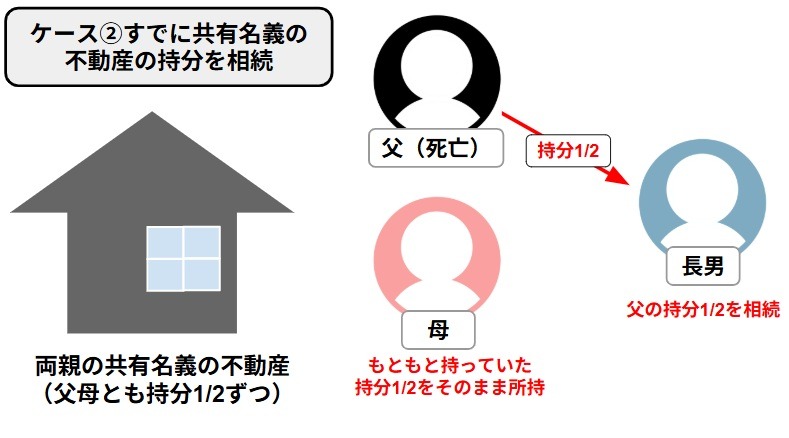

②:すでに共有名義の不動産の持分を相続する場合

生前から夫婦や親子で共有していた不動産の、一方の持分のみを相続するケースです。

例えば、夫と妻が持分を2分の1ずつ出し合って購入した自宅(ペアローンなど)で、夫が亡くなった場合が該当します。

この時、相続の対象は「夫の持分2分の1」のみです。

これを妻が相続すれば妻の単独所有になりますが、もし子供が相続した場合は「妻が2分の1、子が2分の1」という、世代をまたいだ新たな共有関係が発生することになります。

共有持分を相続する代表的な経緯

不動産が共有名義になってしまう背景には、主に以下の3つのパターンがあります。

- 法定相続分通りに登記した場合

民法で定められた法定相続分(例:配偶者1/2、子供全員で1/2)の通りに登記をすると共有名義になります。 - 遺産分割協議で「共有」を選んだ場合

相続人全員で協議し、「将来的に売却して分けよう」「とりあえず今のままにしておこう」と、一時的な解決策としてあえて共有名義にするケースです。 - 遺言書で共有が指定されていた場合

被相続人(亡くなった方)の遺言により、特定の不動産を「長男と次男で共有させる」などと指定されている場合です。

こうした経緯で共有持分を相続することで、次章でご紹介するようなリスクを抱えることになります。

【注意】共有持分を相続する3つのリスク

相続した共有持分を所有し続けることには、主に以下の3つの大きなリスクが潜んでいます。

- 自分の意思だけで売却・リフォームができない

- ネズミ算式に権利関係が複雑化する「数次相続」

- 固定資産税や管理費などの金銭トラブル

リスク①:自分の意思だけで売却・リフォームができない

共有名義の不動産は、どれだけ持分割合が多くても自分1人の意のままに扱うことはできません。

民法の定めに基づき、共有物に対して行う行為ごとに必要な同意権者の割合が以下のように定められています。

| 行為の種類 | 具体例 | 必要な同意 |

| 保存行為 | 雨漏りの修繕など現状維持 | 各共有者が単独で可能 |

| 管理行為 | 賃貸借契約の締結・解除、リフォーム等 | 持分割合の過半数の同意 |

| 変更行為 (軽微) | 砂利敷きをコンクリートにする等 | 持分割合の過半数の同意 |

| 変更行為 (重大) | 不動産全体の売却、大規模な改修・建替え等 | 共有者全員の同意 |

このように、不動産全体を売却したり、大規模なリノベーションを行ったりするには全員の同意が不可欠です。

もし一人でも反対する人がいたり、認知症などで判断能力を失った人がいたりすると、相続した不動産の活用ができなくなってしまいます。

こうした不動産活用に対する意見の対立は根が深く、長期間に渡って共有者同士が闘う原因になるのです。

リスク②:ネズミ算式に権利関係が複雑化する「数次相続」

共有状態を長く放置すると「数次相続」が発生し、権利関係が極めて複雑になります。

例えば、兄弟3人で共有していた実家を放置している間に、その兄弟の一人が亡くなったとします。

すると、その兄弟の持分はさらにその配偶者や子供たちへと相続され、共有者の人数がネズミ算式に増えていきます。

共有者が数十人にもなると、全員の連絡先を調べることすら困難になり、事実上、解決不可能な状態に陥ることも珍しくありません。

リスク③:固定資産税や管理費などの金銭トラブル

不動産を所有している限り、毎年「固定資産税」や「都市計画税」がかかります。

法律上、共有者はこれらの税金について連帯納税義務を負っており、もし代表者が支払いを滞納すれば、他の共有者に請求がいきます。

また、誰も住んでいない実家の草刈りや修繕などの管理費用を誰が負担するかで揉めるケースも後を絶ちません。

こうしたトラブルは、法的な知識がないまま当事者だけで解決しようとすると感情的な対立を生みがちです。

センチュリー21中央プロパティーでは、共有持分トラブルに精通した社内弁護士が常駐しており、いつでも法的な観点からの的確なアドバイスが可能です。また、司法書士や税理士とも連携し、複雑な権利関係の整理や書類チェックまでワンストップでサポートします。

【社内弁護士が常駐】共有不動産のトラブル解決はお任せください! ≫

相続した共有持分を解消する4つの方法

不動産の共有状態によるトラブルを避けるためには、早期に共有関係を解消することが重要です。

ここでは、共有関係を解消するための4つの解決方法をご紹介します。

- 現物分割:土地を物理的に分ける

- 代償分割:特定の1人が他の共有者の持分を全て買い取る

- 換価分割:不動産全体を売却して現金を分ける

- 共有持分のみの売却:自分の権利だけを第三者へ売る

方法①:【現物分割】土地を物理的に分ける

現物分割は、1つの土地を測量し、持分の割合に応じて物理的に分けて登記する方法です(分筆)。

ただし、建物は物理的に分けることができないため、現物分割は実質的に相続した不動産が土地のみの場合に限り使える方法といえます。

それぞれの土地が独立するため、分割後は完全に自分の単独名義となり、自由に売却や活用ができるようになります。

方法②:【代償分割】特定の1人が他の共有者の持分を全て買い取る

代償分割は、特定の1人が他の共有者の持分を全て買い取るという方法です。

不動産を残したい人が明確な場合に有効ですが、不動産を取得する人に他の共有者の持分を買い取るだけの現金があることが条件となります。

これとは逆に、不動産を単独で所有したい共有者が2人以上いる場合は、後々の揉め事の火種にならないよう事前の話し合いが重要になります。

方法③:【換価分割】不動産全体を売却して現金を分ける

換価分割は、不動産全体を第三者に売却し、諸経費を差し引いた手残り現金を持分割合に応じて分配する方法です。

不動産を残すことにはなりませんが、公平性が高くトラブルになりにくい手段として広く選ばれています。

ただし、「家を残したい」といった要望を持った共有者が1人でも存在した場合、強行して売却することはできません。換価分割を実現するためには、共有者全員の合意形成が大切です。

【仲介手数料0円】共有持分の高額売却ならセンチュリー21中央プロパティー ≫

方法④:【共有持分のみの売却】自分の権利だけを第三者へ売る

「他の共有者と話し合いができない」「自分だけ関係を抜けたい」という場合に有効なのが、自分の持分だけを専門の買取業者や仲介業者を通じて投資家・投資法人などへ売却する方法です。

この方法の最大のメリットは、他の共有者の同意が一切不要である点です。

煩わしいやり取りを省いて共有状態を抜け出し、持分を現金化したいと考えている方にとって、検討する価値は非常に高い方法といえます。

なお、センチュリー21中央プロパティーが提供する無料査定サービスは、国家資格者である不動産鑑定士とAIによる「ダブル査定制度」を導入しており、他社よりも精度の高い査定結果を24時間以内に提示できます。

客観的かつ適正な査定額を用いることで、親族間の無用な争いを防ぐことができますので、ぜひご相談ください。

相続した共有持分の売却にかかる税金と費用

共有持分を売却する際の税金や費用について、次の2つの視点から解説します。

- 売却益にかかる「譲渡所得税」は所有期間5年で税率が変わる

- 知っておきたい「取得費加算の特例」や控除

①:売却益にかかる「譲渡所得税」は所有期間5年で税率が変わる

共有持分を売却して利益が出た場合、その利益(譲渡所得)に対して所得税と住民税がかかります。

これは売却金額そのものではなく、売却価格から「取得費(親が購入した時の価格など)」や「譲渡費用(仲介手数料など)」を差し引いた利益に対して課税されます。

所有期間が5年以下の場合は「短期譲渡所得(税率39.63%)」、5年を超える場合は「長期譲渡所得(税率20.315%)」と税率が大きく異なるため、注意が必要です。

②:知っておきたい「取得費加算の特例」や控除

相続税を支払って取得した不動産を相続発生から3年10ヶ月以内に売却した場合、「取得費加算の特例」が使える可能性があります。

これは、支払った相続税の一部を「取得費」として経費計上できる制度で、譲渡所得税を安く抑える効果があります。

また、マイホームを売却した場合の「3,000万円特別控除」なども、要件を満たせば適用可能です

まとめ

共有持分の相続は、放置すればするほど権利関係が複雑になり、親族間の争いや金銭トラブルの原因となります。

そのため、1人が他の共有者の持分をすべて買い取る「代償分割」や、不動産全体を売却して現金を分け合う「換価分割」などを用いて、一刻も早く共有状態を解消することを強くおすすめします。

しかし、共有者同士で意見が割れた場合は、ご自身の持分だけを売却することもご検討ください。

これまでに4万件以上の解決実績を持つ当社が、複雑な権利関係の整理から売却まで、専門知識を持ってサポートいたします。ご相談から売却まで料金はすべて無料ですので、まずは一度お気軽にお問い合わせください。

【不動産鑑定士とAIのダブル査定】共有持分の無料査定サービス ≫

CENTURY21中央プロパティー

共有者とのトラブルや相続不動産の売却については、当社の無料相談窓口をご利用ください。

「まずは査定額を知りたい」という方は、以下の査定フォームをご利用ください。

この記事の監修者

中央プロパティー代表取締役 /

宅地建物取引士

CENTURY21 中央プロパティー 代表取締役/宅地建物取引士

都内金融機関、不動産会社での経験を経て、2011年に株式会社中央プロパティーを設立。長年にわたり不動産業界の最前線で活躍する相続不動産のプロフェッショナル。

共有不動産をはじめとした相続トラブルや、空き家問題の解決、そして共有持分の売買においてこれまでに1,000件以上サポートしてきた実績を持つ。

「遺言書だけでは守れない共有名義不動産の相続トラブル解決法」をはじめ多くの著書を出版。メディア出演やセミナー登壇実績も豊富で、説明がわかりやすいと評価を得ている。