共有持分とは?メリットやデメリット、売却・放棄の方法と注意点

共有持分とは?メリットやデメリット、売却・放棄の方法と注意点

目次

一つの不動産を複数人で所有する「共有持分」。夫婦での住宅購入や相続などで、誰もが直面する可能性のある所有形態です。「共有持分」と聞くと、言葉は知っていても、その具体的な意味や、どのような権利があるのか、どのような場合に問題が生じるのかを正確に理解している方は少ないかもしれません。

本記事では、この共有持分について、その基礎知識から、複数人で不動産を所有するメリットとデメリット、実際に起こりうるトラブル事例、そして、もし共有持分の解消を考えることになった場合に役立つ売却や放棄といった具体的な方法、さらにはそれぞれの方法における注意点までを詳しく解説します。

共有持分とは?

共有持分とは、1つの不動産を複数人で所有する際の所有権割合のことです。

所有権割合は、不動産購入時であれば出資額、相続による取得であれば、法定相続分や遺産分割協議等によって決まります。

不動産の共有持分を取得するケースは、以下のようなものが挙げられます。

- 不動産を複数人で相続した場合

- 夫婦で不動産を共同購入した場合

注意したいのは、あくまで共有持分は権利の割合であり、実際の不動産における面積などではないということです。

共有持分とは、権利(所有権)の割合のことです。 権利自体は、割合に関係なく不動産全体に及びます。

そのため、不動産全体を売却するなどといった場合は、所有権を持っている全員の同意を得る必要があります。

共有持分割合の決め方

共有持分の割合の決め方は、大きく相続と共同購入によって異なります。

パターン①:不動産を共同相続した場合

相続で不動産を取得した場合、主に以下3つの方法で持分割合は決まります。

- 法定相続分に従う

- 遺言書の内容に従う

- 遺産分割協議で決める

法定相続分に従う

法定相続分とは、法律で定められた相続の割合です。

たとえば、夫が亡くなり、妻と2人の子どもが相続人の場合、妻が2分の1、子どもたちはそれぞれ4分の1ずつ不動産の持分を相続します。これは、遺言がない場合や遺産分割協議で合意できない場合に適用される基本的な割合です。

遺言書の内容に従う

被相続人が遺言書を残している場合は、その内容が最も優先されます。

遺言書に不動産の持分割合が明記されていれば、その割合に従って相続されます。故人の意思が最大限尊重される方法です。

遺産分割協議で決める

遺産分割協議とは、相続人全員で遺産の分け方を話し合い、合意する手続きです。

土地や建物のように物理的に分けにくい財産がある場合に、この方法がよく用いられます。相続人全員が納得する形で、それぞれの持分割合を自由に決めることができます。

パターン②:不動産を共同購入した場合

ローンを組んで不動産を購入した場合の計算式は、以下のようになります。

出資額 ÷ 不動産の価格 = 持分割合

例えば、8,000万円の不動産を2人で購入した場合を考えてみましょう。このとき、Aさんが6,000万円を出資し、Bさんが2,000万円を出資したとします。この場合、各人の持分割合は以下のように計算されます。

- Aさん:6,000万円 ÷ 8,000万円 = 0.75

- Bさん:2,000万円 ÷ 8,000万円 = 0.25

したがって、2人の持分割合はAさんが75%(持分4分の3)、Bさんが25%(持分4分の1)となります。共同出資した場合はより高い額を払った人の共有持分が多くなると覚えておきましょう。

共有持分のメリット

共有持分のメリットは、以下の3つです。

- ローンが組みやすくなる

- 相続税の節税になる

- 税金の控除が受けられる

ローンが組みやすくなる

不動産は高い買い物ですから、通常の場合はローンを組んで購入します。ローン審査が通るかは、契約者の収入や資産などにより決定しますが、ある程度安定した収入がないとローン審査は通りません。

そこで登場するのが、共有名義による購入です。分かりやすい例が、夫婦で家を買う場合です。共働きで夫も妻も働いているのであれば、ペアローンなどを活用することで審査が通りやすくなります。

相続税の節税になる

不動産の所有権を持つ人が死亡した場合、相続税が発生します。相続税は不動産の評価額に対して計算が行われるのですが、共有名義であれば共有持分の割合が課税対象となるのです。

例えば評価額5,000万円の不動産を夫婦で50%ずつ共有持分として持っていたとします。このとき夫が死亡すると妻に相続され相続税がかかってきますが、夫の共有持分は50%ですから2,500万円が課税対象となるのです。

税金の控除が受けられる

確定申告ではいろいろな控除が用意されていますが、注目したいのは住宅ローン控除です。 年末の住宅ローン残高から0.7%の金額を控除できるという制度で、例えば共働き夫婦が共有名義で住宅ローンを組んでいれば夫婦の両方が住宅ローン控除を受けられることになります。

また、居住用財産を売却する場合3,000万円の特別控除が適用されるのもポイントです。住宅ローン控除同様、夫婦の共有名義で所持している不動産であれば双方3,000万円の特別控除を受けられるため、合計で6,000万円も控除できるわけです。

共有持分のデメリット(問題点)

共有持分のデメリットは以下の通りです。

- 自由に不動産を売却できない

- 共有者とトラブルになる可能性がある

- 共有物の管理や利用に制限がある

自由に不動産を売却できない

共有名義の不動産全体を売却する場合、民法第251条により共有者全員が売却に同意する必要があります。そのため、すぐに手放したいと思っていても、全員の承諾を得られない限り売ることはできません。

ただし、自身の共有持分そのものは個人の判断で売却が可能です。その場合、共有持分に応じた金額になるので、不動産全体を売るよりも低くなってしまうことに注意しなければなりません。

共有者とトラブルになる可能性がある

共有持分は、相続の対象になります。長年共有状態が続き、相続が複数回発生すると、共有者は増え続け、誰と共有状態なのか分からなくなってしまう恐れがあるので注意しなければなりません。

共有者が多すぎる場合、不動産の活用方針を決める際に意思統一が非常に難しいです。

また、共有者と連絡が取れないケースも多く、その場合は共有者の同意を得るための意思確認ができず、売却や建て替えなどが難航します。

共有物の管理や利用に制限がある

共有不動産は、その管理や利用についても民法に定められたルールがあり、単独での自由な行動が制限されます。

共有物の管理行為は、その内容によって必要な同意の割合が異なります。

- 保存行為(民法第252条ただし書):

共有物の現状を維持するための行為(例:老朽化した屋根の修繕、不法占拠者への明け渡し請求など)は、各共有者が単独で行うことができます。

緊急を要する場合や、共有物全体の価値を守るためには迅速な対応が必要となるため、全員の同意は不要とされています。 - 管理行為(民法第252条本文):

共有物の利用や改良、賃貸借契約の締結・解除など、共有物の性質を変えない範囲での変更や利用に関する行為は、共有持分の過半数(持分割合の合計が過半数)の同意が必要です。

例えば、共有不動産を第三者に賃貸する場合や、共用部分の簡単なリフォームを行う場合などがこれに該当します。意見が対立した場合、過半数に満たない共有者は、その意見が採用されず不利益を被る可能性があります。 - 変更行為(民法第251条):

共有物の物理的な変更や、共有物の性質を根本的に変えるような行為(例:大規模な増改築、用途変更、担保設定、全体売却など)は、共有者全員の同意が必要となります。

このため、一部の共有者が反対するだけで、希望する変更や売却が実現できなくなるという事態が生じます。

これらの管理ルールにより、共有者間で意見が対立した場合、不動産を有効活用できなかったり、必要な修繕が進まなかったりするなどの問題が発生しやすくなります。

特に、多数決では決まらない「変更行為」や、単独でできるがゆえにトラブルの原因となりうる「保存行為」については、共有者間の合意形成が非常に重要となります。

共有持分でよくあるトラブル

共有名義の不動産は、ローンが組みやすいなどのメリットがある一方で、人間関係が絡みやすく、さまざまなトラブルに発展する可能性があります。

特に、時間が経つほど権利関係が複雑になり、問題が顕在化しやすくなります。ここでは、共有持分によって起こりうる代表的なトラブルとその対策について解説します。

共有者の一人が独占して使用している

共有不動産は、共有者全員が使う権利を持っています。

しかし、他の共有者に無断で住み続けたり、家賃を支払わずに占有したりするケースがあります。

これは他の共有者の権利を侵害する行為にあたり、不当利得返還請求や損害賠償請求の対象となる可能性があります。このような状況を避けるためには、使用方法や費用の負担について事前に明確なルールを取り決めておくことが重要です。

不動産の活用・売却における意見の対立

共有不動産の利用方法(賃貸、売却、大規模な修繕など)を決めるには、原則として共有持分の過半数、または共有者全員の同意が必要です。

例えば、一人が賃貸に出したいのに、他の共有者が反対すると、計画は進みません。特に、不動産全体の売却や大規模な変更には全員の同意が不可欠なため、一人でも反対者がいると実現できません。

意見が対立すると、不動産が有効活用されず、最終的には関係悪化や損害賠償問題に発展することもあります。

私道共有持分に関するトラブル

複数の土地に接する私道が共有名義になっている場合も、トラブルの温床となります。

私道では、ライフラインの工事などで掘削が必要になることがありますが、これには私道持分を持つ共有者全員の同意が必要です。

一人でも反対すれば工事が滞り、生活に支障が出る可能性があります。私道に関する取り決めは、不動産購入時などに事前に確認し、合意形成を試みることが重要です。

共有物分割請求による紛争

共有関係を解消したい場合、共有者であれば誰でも「共有物分割請求」を行うことができます。これは、民法第256条に基づく権利で、裁判所に申し立てて共有状態を終わらせる手続きです。

この訴訟は、他の共有者が話し合いに応じない場合や、合意に至らない場合に有効な手段です。

しかし、共有者が「共有状態を解消したい」と考えたらいつでも起こされる可能性があるため、他の共有者にとっては突然の申し立てとなることもあります。訴訟となると、解決までに時間も費用もかかり、精神的な負担も大きいのが実情です。

また、特に競売になった場合は、市場価格よりも安く売却されるケースが多いため、共有者全員にとって必ずしも良い結果になるとは限りません。

共有持分を売却するには?

ここからは共有持分の売却について解説します。誰かと一緒に所有している不動産を売却できるのか、この疑問にお答えします。

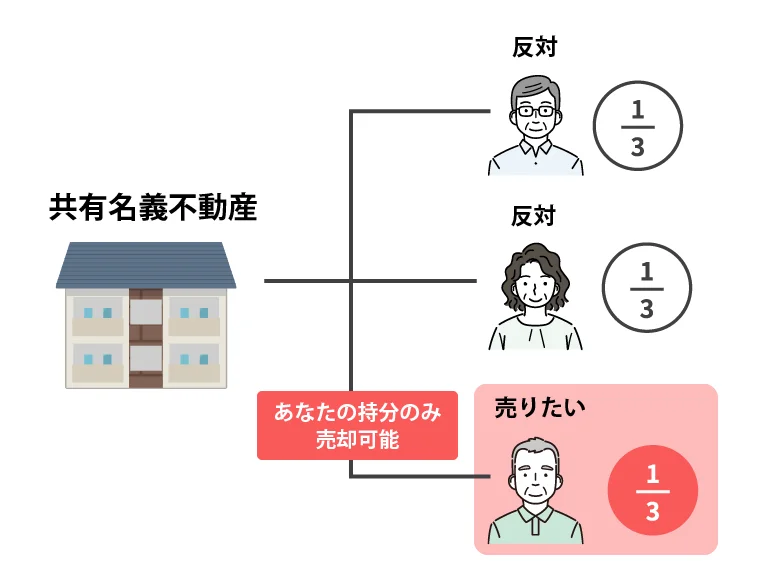

自己持分の売却は共有者の同意なしでできる

共有名義不動産を全体売却するには、共有者全員の同意が必要です。

しかし、各共有者は、自己の持分を自由に処分することができます(民法第206条)。

この民法第206条は、「所有者は、法令の制限内において、自由にその所有物の使用、収益及び処分をする権利を有する」と定めており、この「処分」には、自己の共有持分を売却することも含まれます。

したがって、自己の共有持分のみに限れば、他の共有者の同意や承諾なく売却が可能です。

共有持分の売却は単独で行えるため、不動産全体の売却に反対する共有者がいる場合でも、自身の持分を現金化したいと考える際には、自己持分の売却を検討してみると良いでしょう。この点は、共有者間の合意形成が難しい場合の重要な選択肢となります。

共有持分を売却する4つの方法

共有持分は、通常の不動産とは異なり、権利関係の把握や共有者との紛争など、慎重に対応しなければなりません。そのため、共有持分専門の業者に相談するのが一般的です。

共有持分を売却する方法には、大きく4つあります。

- 買取業者に買取を依頼する

- 仲介業者を経由して持分を売却する

- 他の共有者に売却する

- 裁判所を通じて売却する

それぞれの特徴を解説します。

買取業者に共有持分の買取を依頼する

不動産の買取業者に共有持分を買い取ってもらう方法です。

提示された価格に売主が納得いけば、売買は成立します。売主と業者のやりとりで完結するので、時間や労力はあまりかかりません。

ただし、業者もその後転売などで利益を出すために買い取るわけですから、買取価格は市場価格よりも大幅に低くなることが多いので注意が必要です。

仲介業者を経由して持分を売却する

共有持分専門の不動産会社は、独自のネットワークを通じて、一般市場では買い手探しが難しい持分のみの売却をスピーディに実現してくれます。

買取業者よりも、高値での売却ができるため、1円でも高く持分を売却したい人にピッタリな方法です。

売主であるあなたと買主との間に立って、売買価格の交渉なども積極的に行ってくれるため、好条件での売却が期待できます。

共有者に自分の持分を売却する(全面的価格賠償)

自身の持分を、別の共有者に買い取ってもらう方法があります。これは別名「代償分割」とも呼ばれる方法です。

不動産を単独で所有したいと考えている共有者と、不動産を手放して現金化したい共有者の両方がいる場合に、この方法は有効です。

ただし、成約価格を巡るトラブルが発生しやすい傾向にあります。

適正な価格を決めるためには、不動産鑑定を受けることがおすすめです。不動産鑑定による結果は、客観的な証拠資料として公的に利用できますので、双方が納得しやすくなります。

裁判所を通じて共有持分を売却する

「共同売却」と「形式的競売」という2つの売却方法があります。

共同売却は、不動産会社などを通じて第三者に物件を売却する方法です。この方法を用いるには、共有者全員の合意が必要です。

一方、形式的競売は裁判所を通じた売却方法です。この方法は、共有物分割請求訴訟の判決によって、万が一売却に反対する共有者がいた場合でも、強制的に手続きを進めることができます。

ただし、形式的競売を選んだ場合、売却額は一般の相場である共同売却時よりも低くなる傾向があります。

共有持分は放棄できる?

ここまで共有持分の売却について解説してきました。しかし売却は買い手が見つからないと成立しません。

ところで、相続には財産を一切引き継がないことを選択する相続放棄という選択肢があります。相続のように、共有持分を放棄することはできるのでしょうか。

共有持分の放棄とは

そもそも共有持分の放棄とは、所有している共有持分の権利を手放すことを指します。結論から言うと、共有持分を放棄することは可能です。

具体的には、自身が持つ共有不動産の持分を放棄する場合、まず他の共有者に対して放棄の意思を伝える必要があります。意思表示がされることで、放棄された持分は自動的にほかの共有者のものとなります。

なお、ほかの共有者が複数いる場合には、その放棄された持分は、各共有者が持っている割合に応じて、他の共有者に帰属します。

共有持分を放棄するために必要な手続き

共有持分を放棄するためには、まず所有権移転登記の変更手続きを行う必要があります。登記の変更によって、放棄された持分が他の共有者に移転したことを公示します。ちなみに、共有持分の放棄に当たって、ほかの共有者から同意を得る必要はありません。自分の意思決定だけで進めることができます。

ただし、登記変更の手続きの場合は進める際には、他の共有者に関する書類が必要です。共有者の協力なしには進められないので、手続きが難航する可能性もあります。

共有持分を放棄する際の注意点

前の見出しでは、共有持分を放棄することができることを解説しました。しかし、放棄を行う際にはいくつか注意しないといけないこともあります。最後共有持分を放棄する際の注意点を説明します。

共有者が登記を認めない場合について

所有権移転登記の協力を得られない場合の対処方法について説明いたします。もしどうしても所有権移転登記の協力を他の共有者から得られないときには、「不動産登記請求訴訟」を起こすという方法があります。

この訴訟が認められると、他の共有者の協力がなくても所有権移転登記を進めることが可能となります。とはいえ、この方法は民事裁判の一環であるため、訴訟の提出から判決が下るまでにはある程度の時間がかかることが多いです。

放棄した場合の税金について

共有持分を放棄した後の固定資産税の扱いについてお話しします。共有持分を放棄したとしても、場合によっては固定資産税が発生する可能性があります。

固定資産税は毎年1月1日時点で固定資産課税台帳に登録されている者に対して課税される仕組みです。ですので、放棄する意思を表明したにもかかわらず、まだ登記変更が行われていない場合や、登記変更手続きが1月1日以降になると、その年の固定資産税を負担しなければならないことがあります。

また、放棄された持分を受け取った他の共有者には、贈与税が課税される可能性があります。この点も、放棄を検討する際には考慮しておくべき重要な点です。

共有持分のお悩みなら専門家へ相談を

今回は共有持分について解説しました。

不動産を共有名義で所有することは、リスクが多く共有者同士のトラブルの火種になりかねません。早めに共有状態を解消するためには、共有名義不動産の専門家に助言を求めると良いでしょう。

当社センチュリー21中央プロパティーは、あなたの共有持分をトラブルなく高く売却するサポート体制を整えています。

当社の最大の強みは、共有持分の高額売却を実現できる点です。他の共有者との意見の対立や、連絡が取れないといった理由で不動産全体の売却が難しい場合でも、ご自身の共有持分のみを売却することで、共有状態を解消することが可能です。

センチュリー21の広範なネットワークにより、約900名の購入希望者(投資家)を募ります。一斉入札により、競争原理が働き、あなたの共有持分を最高値で購入してくれる買主様とのマッチングを可能にします。

さらに、仲介手数料、相続登記費用、弁護士相談費用など、売却に伴うお客様の費用負担は一切ございません。

また、共有不動産に強い弁護士が社内に在籍しているため、共有者とのトラブルでお困りの方や、売却後のトラブルがご不安な方も安心してご相談いただけます。初回の面談から弁護士が同席し、売買契約書の内容確認、そして契約時の立ち会いまで、専門家が売却プロセスを徹底的にサポートします。

共有名義不動産のトラブル・共有持分のご売却でお困りでしたら、ぜひ一度、センチュリー21中央プロパティーにご相談ください。

この記事の監修者

代表取締役 /

宅地建物取引士

CENTURY21中央プロパティー代表取締役。静岡県出身。宅地建物取引士。都内金融機関、不動産会社を経て2011年に株式会社中央プロパティーを設立。共有持分を始めとした相続トラブル・空き家問題の解決と不動産売買の専門家。主な著書に「[図解]実家の相続、今からトラブルなく準備する方法を不動産相続のプロがやさしく解説します!」などがある。